Общая система налогообложения для ИП

Смотреть Содержание

Общая система налогообложения – это универсальный налоговый режим для ИП, который, несмотря на кажущуюся сложность, открывает широкие возможности для развития бизнеса. В отличие от других налоговых режимов, ОСНО позволяет работать с крупными контрагентами, получать налоговый вычет по НДС и использовать наличную выручку для личных нужд.

При этом законодательство предоставляет предпринимателю возможность ведения разного рода учета в упрощенном порядке.

Что такое общая система налогообложения для ИП

ОСНО (общая система налогообложения) представляет собой базовую налоговую схему для индивидуальных предпринимателей. В рамках этого режима ИП обязан начислять и уплачивать НДС, налог на доходы физических лиц и обязательные страховые платежи. Также у предпринимателя возникают дополнительные обязанности, если он является работодателем.

Данный налоговый режим особенно выгоден предпринимателям, чья основная клиентская база состоит из крупных компаний, заинтересованных в получении входного НДС. Такой выбор можно рассматривать как легальный способ оптимизации налоговой нагрузки, так как вместо стандартной ставки налога на прибыль в 25%, предприниматель уплачивает НДФЛ по более щадящей ставке в зависимости от уровня доходов.

Какую отчетность сдает ИП на ОСНО

Приведем примеры отчетности, которую предприниматели на ОСНО обязаны предоставлять.

| Вид налога | Отчетная форма |

|---|---|

| НДФЛ | Декларация по форме 3-НДФЛ |

| НДС | Декларация НДС |

| НДФЛ и страховые взносы за сотрудников | Расчет 6-НДФЛ, расчет по страховым взносам, персонифицированные сведения, ЕФС-1 и иные формы |

В ходе ведения предпринимательской деятельности ИП может быть включен в статистическую выборку, что обяжет его к регулярной сдаче отчетности в органы статистики.

В зависимости от специфики осуществляемой деятельности индивидуальный предприниматель может быть обязан представлять дополнительную отчетность. Например, декларация по туристическому налогу, отчеты по экологическому сбору, декларации по акцизам, отчетность по маркированным товарам и другие специализированные виды отчетности.

Налоги ИП на ОСНО

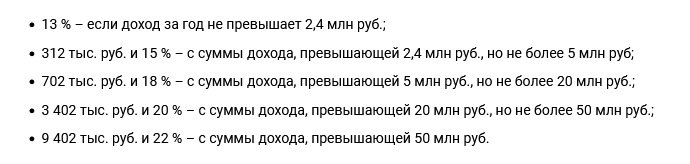

Основной налог, который платят ИП на ОСНО — это НДФЛ. Ставки: от 13 до 22% (ст. 224 НК РФ).

Следующий налог — это НДС. С 2026 года его ставка составляет 22%. НДС выставляется при каждой реализации. ИП может получить освобождение от уплаты НДС, если его доходы за предыдущий квартал составили менее 2 млн руб.

Также ИП платят страховые взносы за сотрудников при их наличии.

В дополнение к уплате страховых взносов за наемных работников индивидуальный предприниматель обязан осуществлять страховые платежи за себя (ст. 430 НК РФ):

- в фиксированном размере — 57 390 в 2026 году;

- дополнительные взносы — 1% от дохода свыше 300 тыс. руб. Максимальный размер допвзносов — 321 818 в 2026 году.

В соответствии с действующим законодательством индивидуальный предприниматель обязан уплачивать имущественные налоги на основании полученных от налоговых органов уведомлений (п. 4 ст. 397, п. 3 ст. 363, п. 2 ст. 409 НК РФ). К таким налогам, например, относятся земельный, имущественный и транспортный налоги. Уплата производится в соответствии с указанными в уведомлениях суммами и сроками.

Обязаны ли ИП на ОСНО вести бухгалтерский и налоговый учет

В соответствии с положениями статьи 6 Федерального закона от 06.12.2011 № 402-ФЗ, индивидуальным предпринимателям предоставлено право не осуществлять ведение бухгалтерского учета. При этом законодательно закреплено обязательное ведение учета доходов и расходов в рамках установленной системы налогового учета.

Правила ведения учета доходов и расходов индивидуальными предпринимателями регламентируются в Приказе Минфина и МНС от 13.08.2002 № 86н/БГ-3-04/430. В соответствии с пунктом 2 статьи 54 НК РФ расчет налоговой базы предпринимателями производится по окончании каждого налогового периода на основании данных, отраженных в книге учета доходов и расходов, а также хозяйственных операций.

При определении состава расходов индивидуальные предприниматели, применяющие общую систему налогообложения, руководствуются правилами, аналогичными порядку определения расходов при расчете налога на прибыль, установленным положениями главы 25 НК РФ. Данный порядок определения расходов указан и в Письме Минфина от 06.08.2020 № 03-04-05/69032.

Предпринимателям на общей системе налогообложения необходимо разработать учетную политику для целей налогового учета. Данный документ должен определять ключевые аспекты ведения налогового учета, включая порядок ведения раздельного учета по НДС, состав расходов и иные применяемые методы учета.

В отличие от организаций, индивидуальные предприниматели на общей системе налогообложения имеют право использовать полученную наличную выручку для личных нужд. При этом ИП могут вести кассовые операции в упрощенном порядке, что регламентируется Указанием ЦБ РФ от 11.03.2014 года № 3210-У. Это существенно облегчает документооборот и позволяет предпринимателям более гибко управлять наличными денежными средствами.