Транспортный налог для юрлиц: что важно знать

Смотреть Содержание

- За какие виды транспорта компаниям надо платить налог

- Какое движимое имущество освобождено от транспортного налога

- Как рассчитывается транспортный налог

- Нюансы по расчету транспортного налога компаний

- Как рассчитать транспортный налог на сайте ФНС

- Сроки и способы уплаты транспортного налога ООО

- Компания переехала в другой город: как платить транспортный налог

- Что будет, если вовремя не заплатить налог на транспорт

- Отчетность по транспортному налогу

Транспортный налог — обязательный платеж в бюджет для всех организаций, у которых на балансе зарегистрированы транспортные средства (ТС). Чтобы избежать штрафов и споров с ИФНС, бухгалтерам и руководителям важно понимать законодательные нормы. Читайте, какие ТС облагаются налогом, а какие — нет, по каким формулам производить расчет, каковы сроки уплаты и как оспорить сумму.

За какие виды транспорта компаниям надо платить налог

ООО платит транспортный налог за все транспортные средства, который принадлежит организации. К ним относятся: легковые автомобили, грузовики, спецтехника, автобусы, если у компании нет освобождения от уплаты или льгот (ст. 357, ст. 358 НК РФ).

При этом не имеет значения, пользуется компания транспортом или сдает в аренду, на ремонте техника или простаивает.

У ООО «СтройГарант» в собственности 2 грузовика и легковой автомобиль директора. Они используются в деятельности компании и являются объектом налогообложения, хотя один из грузовиков месяц простоял в ремонте.

Какое движимое имущество освобождено от транспортного налога

В некоторых случаях платить транспортный налог юрлицу не нужно (ст. 358 НК РФ). Например, за транспорт:

- весельные и моторные лодки с двигателем мощностью до 5 л.с.;

- легковые автомобили для использования инвалидами;

- промысловые морские и речные суда;

- морские, речные и воздушные суда, которые находятся в собственности организаций и ИП, основная деятельность которых — пассажирские или грузовые перевозки;

- тракторы, комбайны и другая спецтехника, которая зарегистрирована на сельскохпроизводителей и используется в сельхозработах;

- транспорт в розыске;

- самолеты и вертолеты санитарной авиации.

Пример освобождения от транспортного налога с сельхозпроизводителей

ООО «Агро-Нива» зарегистрировало на себя новый комбайн. Так как организация — сельхозпроизводитель, а комбайн используют в полевых работах, платить налог за него не нужно. А вот за микроавтобус для перевозки сотрудников налог уплачивают на общих основаниях.

Также юрлицо не платит налог, если относится к перечню организаций, которые не являются плательщиками этого налога (ст. 357 НК РФ). Например, автосалонам не нужно платить налог, если машины приобретают для перепродажи (ст. 6 закона от 03.08. 2018 № 283-ФЗ).

Если автомобиль в лизинге, он оформляется на лизингодателя или лизингополучателя. На кого ТС зарегистрировано, тот и платит транспортный налог для юридических лиц (ст. 357 НК РФ, ст. 20 закона от 29.10.1998 № 164-ФЗ).

Как рассчитывается транспортный налог

Налогоплательщики-юрлица самостоятельно рассчитывают налог. Хотя налоговая рассылает уведомления, компании должны знать сумму, чтобы в течение года вносить авансовые платежи. К тому же, сообщение от налоговой носит информационный характер, чтобы можно было сверить свои начисления с теми, что сделала инспекция (письмо Минфина от 19.06.2019 № 03-05-05-02/44672).

Чтобы рассчитать налог, нужно сделать следующее:

- Определить налоговую базу. Это мощность двигателя, категория ТС и другие параметры, установленные региональным законодательством.

- Узнать ставки налога. Их устанавливают местные власти, но они не могут быть более чем в 10 раз больше тех, что установлены Налоговым кодексом (ст. 361 НК РФ).

- Рассчитать сумму налога.

Обычно транспортный налог организации рассчитывают по формуле:

А авансовые платежи так:

База расчета — количественная характеристика двигателя или вместимость ТС:

| Тип ТС | База для расчета |

|---|---|

| Все, кроме перечисленных ниже | Мощность двигателя в лошадиных силах (л.с.) |

| Водные буксируемые | Валовая вместимость |

| Воздушные на реактивной тяге | Статистическая тяга двигателя в килограммах силы |

| Иной водный и воздушный транспорт | Единица ТС |

В эту формулу добавляют понижающие или повышающие коэффициенты. Так, в отношении дорогих авто стоимостью более 10 млн рублей, применяют повышающий коэффициент 3 (ст. 362 НК РФ). Перечень автомобилей, подпадающих под налог, можно найти на сайте Минпромторга.

ООО «ЛюксАвто» владеет автомобилем мощностью 249 л.с., который стоит 15 млн рублей. Ставка налога — 150 руб. за л.с.

- Расчет налога: 249 л.с. × 150 руб. × 3 = 112 050 руб. в год.

- Авансовый платеж: 112 050 / 4 = 28 013 руб.

Нюансы по расчету транспортного налога компаний

Есть несколько нюансов, которые надо учитывать при расчете транспортного налога.

👉 В авто 2 двигателя

Расчет транспортного налога для легкового автомобиля с двумя двигателями (электродвигатель и двигатель внутреннего сгорания) зависит от технических особенностей (Письмо Минфина от 30.08.2023 г. № 03-13-06/82517).

👉 Автомобиль находился в собственности несколько месяцев в году

Расчет налога при владении ТС неполный год рассчитывают по формуле:

Пример расчета

ООО «Вектор» продало автомобиль (150 л.с.) 10 июля 2024 года. Поскольку машину сняли с учета до 15 июля, этот месяц в расчет не берут. Полных месяцев владения — 6.

- Годовая сумма налога по ставке 10 рублей за л.с. составила бы 1 500 руб. (150 л.с. х 10 руб.).

- К уплате за 2025 год: (1500 руб. х 6 месяцев) / 12 = 750 рублей.

Месяц регистрации или снятия с учета считается полным, если транспорт зарегистрирован до 15-го числа включительно или снят после 15-го числа (ст. 362 НК РФ).

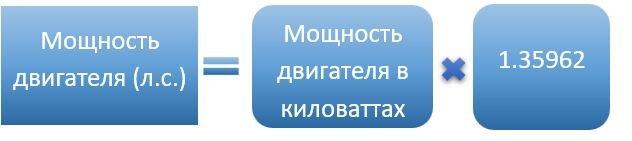

👉 Мощность двигателя в киловаттах

Если в регистрационных документах мощность транспорта приводят не в л.с., а киловаттах, нужно перевести базу в лошадиные силы по формуле:

Пример расчета

ООО «СтройТех» приобрело служебный автомобиль, в ПТС которого мощность двигателя указана как 110 кВт. Чтобы рассчитать налог, бухгалтер перевел киловатты в лошадиные силы:

- 110 кВт × 1,35962 = 149,56 л.с.

Округлив до целого числа, получается 150 л.с. При ставке налога 35 руб. за л.с., годовая сумма составит: 150 л.с. × 35 руб. = 5 250 руб.

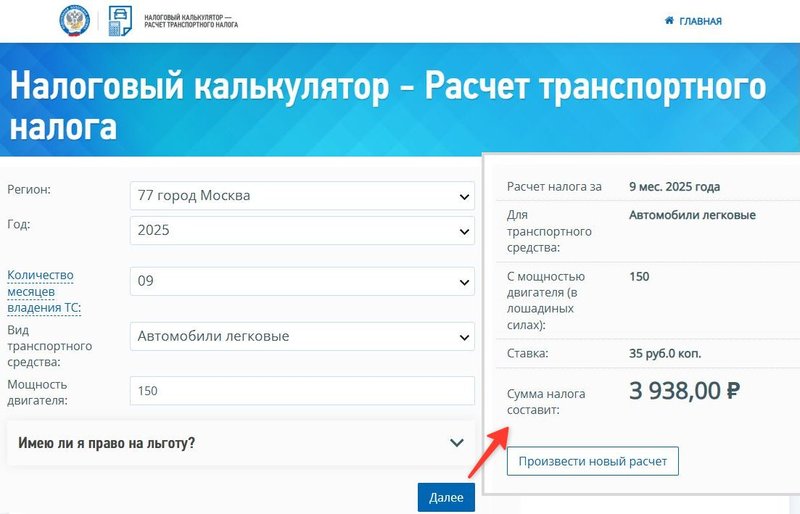

Как рассчитать транспортный налог на сайте ФНС

Для расчёта транспортного налога ООО можно использовать онлайн-калькулятор, который есть на сайте ФНС.

Заполните данные по автомобилю и году, за который исчисляете налог. Калькулятор рассчитает сумму к уплате.

Сроки и способы уплаты транспортного налога ООО

Сроки уплаты транспортного налога для юридических лиц — до 28 февраля следующего года. Это общее правило для всех регионов.

Также в течение года юрлица должны перечислять авансовые платежи. Но регионы могут устанавливать иной порядок уплаты (ст. 356, ст. 360, ст. 362 НК РФ). Если организация работает в регионе, где авансовые платежи отменены, она платит налог только по итогам года (ст. 360, ст. 362 НК РФ).

Перечислить аванс следует до 28 числа месяца за отчетным кварталом (ст. 360, ст. 363 НК РФ). Так, за III квартал 2025 года, уплатить платеж следует до 28 октября 2025 года.

Срок продляется, если день уплаты выпадает на выходной или праздник. Тогда платеж нужно сделать в первый рабочий день после нерабочего дня (п. 7 ст. 6.1 НК РФ).

Оплата совершается в составе единого налогового платежа (ЕНП) (ст. 58 НК РФ, письмо ФНС и Казначейства № ЕД-26-8/8@, № 07-04-05/05-12658 от 15.05.2023). Чтобы это сделать, нужно:

С 2023 года большинство налогов уплачиваются на единый налоговый счет. ЕНС — это специальный счёт, который налоговая заводит автоматически на каждого налогоплательщика: и ИП, и организацию. Когда вы перечисляете деньги в налоговую, они попадают именно на этот счёт, а не на отдельные КБК, как раньше.

Платеж оформляется с помощью единого налогового платежа — это не отдельный платеж за налог, а общая сумма, которую вы перечисляете за все налоги и взносы. Она попадает на ЕНС и дальше автоматически распределяется налоговой по принципу приоритетов.

Подробнее >>>

- заполнить платежное поручение (ст. 58 НК РФ);

- указать КБК — 182 01 06 12 01 01 0000 510;

- прописать сумму налога в уведомлении (приказ ФНС от 02.11. 2022 № ЕД-7-8/1047@).

Компания переехала в другой город: как платить транспортный налог

Если изменилось место учета транспорта, нужно:

- Подать уведомление с двумя ОКТМО — указать старую и новую информацию о месте учета (ст. 58 НК РФ).

- Рассчитать налог (или авансовый платеж) по каждому из периодов — по старому и новому месту учета транспорта. Расчет по новому ОКТМО нужно сделать с 1 числа месяца, который следует после изменения места учета (п. 3.6 ст. 362 НК РФ).

Если автомобиль зарегистрирован в организации, которая находится в другом регионе, ориентироваться следует на регион, в котором находится ТС (ст. 83 НК РФ).

Компания из Новосибирска купила машину в Санкт-Петербурге и поставила на учет в ГИБДД там же (ст. 8 закона от 03.08.2018 № 283-ФЗ). Компания-собственник располагается в Новосибирске, значит, налоги и авансовые платежи нужно платить в соответствии с актами Новосибирской области.

Что будет, если вовремя не заплатить налог на транспорт

Предусмотрены штрафы, административная ответственность, уголовное наказание для руководителя и ответственных лиц. Например, при неуплате из-за неверных расчетов наказание будет таким:

- штраф 20% от начисленной суммы или 40% при умышленном занижении налога (ст. 122 НК РФ);

- административная ответственность для руководителя или уполномоченного лица (ст. 15.11 КоАП РФ).

По неуплаченным налогам начисляются пени (ст. 75 НК РФ).

При неуплате в крупном или особо крупном размере руководителя и ответственное лицо ждёт уголовная ответственность (ст. 199 УК РФ)

За неуплату авансового платежа мер ответственности не предусмотрено (ст. 58 НК РФ).

Отчетность по транспортному налогу

Начиная с 2020 года юридические лица не сдают декларацию по транспортному налогу (закон от 15.04.2019 № 63-ФЗ). Вместо этого налоговая отправляет сообщение об исчисленной налоговой сумме налога. В сообщении от ИФНС будет указан объект налогообложения, налоговая база, налоговый период, ставка и сумма исчисленного налога.

Если сумма налога в сообщении больше уплаченной, нужно подать пояснения по форме КНД 1150129 (утверждена Приказом ФНС от 28.08.2023 № ЕД-7-21/577@).

Следует подать пояснения и подтверждающие документы в течение 20 рабочих дней после получения сообщения (ст. 363 Н РФК). Но налоговая должна их рассмотреть даже в случае опоздания (письмо ФНС от 13.08.2019 № АС-4-21/16019@).

О результате рассмотрения инспекция уведомит в течение месяца со дня, когда получит пояснения (ст. 363 НК РФ). Если корректировки будут приняты, инспекторы пересчитают сумму, а если нет — направят требование об уплате транспортного налога ООО. Возражения можно будет направить в вышестоящий налоговый орган или суд.