Как выбрать объект УСН при регистрации бизнеса

Смотреть Содержание

- Какие объекты УСН предусмотрены НК РФ на 2026 год

- Различия УСН «Доходы» и УСН «Доходы минус расходы»

- Какой выбрать объект налогообложения на УСН в 2026 году: что выгоднее

- Как выбрать объект налогообложения на УСН при регистрации бизнеса

- Форма уведомления в налоговую о переходе на УСН

- Можно ли поменять объект на УСН после регистрации бизнеса

- Практический алгоритм выбора объекта на УСН при регистрации бизнеса в 2026 году

Выбор объекта налогообложения при регистрации бизнеса на УСН определяет налоговую нагрузку и сложность учета. Начиная с 2026 года правила применения УСН претерпели изменения, поэтому важно принимать решение на основе актуальных данных.

Рассмотрим, как сделать осознанный выбор между объектами «доходы» и «доходы минус расходы» и какой документ в налоговую требуется направить.

Какие объекты УСН предусмотрены НК РФ на 2026 год

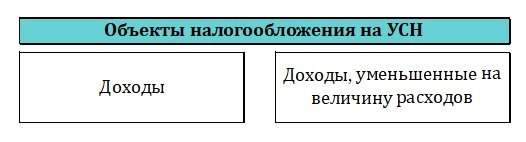

По ст. 346.14 НК РФ компания, которая регистрирует бизнес и переходит на применение упрощенки, обязана выбрать один из предусмотренных объектов налогообложения:

Коротко осветим основные параметры объектов на УСН.

Различия УСН «Доходы» и УСН «Доходы минус расходы»

| Критерий | «Доходы» | «Доходы – расходы» |

|---|---|---|

| Налоговая база | Все полученные доходы. Уменьшить доходы можно только на предусмотренные НК РФ расходы (п. 3.1 ст. 346.21 НК РФ) | Разница между доходами и расходами. До 2026 г. – это перечень ст. 346.16 НК РФ. С 2026 г. – это перечень ст. 346.16 НК РФ и гл. 25 НК РФ. То есть с нового года закрытый перечень стал открытым. |

| Ставка | 6% | 15% |

| Минимальный налог | Отсутствует | 1% от полученных доходов. Алгоритм: исчисляется обычный налог по ставке 15% и сравнивается с 1% от доходов. Та сумма, которая больше уплачивается в бюджет. |

| Особенности учета | Максимально простые, необходимо фиксировать только доходы, но храните первичку на расходы | Учет сложнее. Нужно вести КУДиР и следить за обоснованностью затрат, подтверждать их первичкой и пр. |

| НДС | Правило единое: если доходы за 2025 г. превысили 20 млн рублей, то упрощенец платит НДС. Остальная градация дохода на дальнейшие периоды установлена в п. 1 ст. 145 НК РФ. | Правило единое: если доходы за 2025 г. превысили 20 млн рублей, то упрощенец платит НДС. Остальная градация дохода на дальнейшие периоды установлена в п. 1 ст. 145 НК РФ. |

Субъекты РФ вправе уменьшить ставку до нуля для ИП на УСН на любом объекте налогообложения, которые впервые зарегистрированы и осуществляют вид деятельности, определяемый Правительством РФ, и попадают под критерии, которые утвердит Правительство РФ. Это нововведение с 2026 года.

Какой выбрать объект налогообложения на УСН в 2026 году: что выгоднее

Объект налогообложения на УСН выбирайте исключительно расчетным прогнозным методом, отталкиваясь от будущего вида деятельности, который заявляете в ЕГРЮЛ или ЕГРИП.

| Критерий | «Доходы» | «Доходы минус расходы» |

|---|---|---|

| Какие расходы будет нести будущий бизнес после регистрации | Основные расходы минимальны (например, зарплата одного продавца). | Основные расходы – материальные (закупка товара, материала для производства, строительства и пр.). |

| Доля будущих расходов | Невелика. Если планируемые расходы меньше 65% часто выгоднее УСН «Доходы». Сделайте моделирование налоговой нагрузки. | Значительны. Если подтвержденные и обоснованные расходы более 65%, то обычно, выгоднее УСН «Доходы минус расходы». Сделайте моделирование налоговой нагрузки. |

| Вид деятельности | Если ИП – смотрите на возможность льготной ставки в субъекте. Обычно объект «Доходы» на УСН выгоден тем, кто занимается консалтингом, IT-разработкой, юридическими, бухгалтерскими услугами и прочими видами, где нет больших сопутствующих расходов. | Если ИП – анализируйте ставки субъектов. Обычно на объекте «Доходы – расходы» выгоднее торговля, производство, сезонная и убыточная деятельности. Убытки можно перенести на будущие прибыльные периоды. |

Как выбрать объект налогообложения на УСН при регистрации бизнеса

Представим, что вы подали документы на регистрацию ИП и ООО. Если не сделать определенный шаг, то вы не сможете применять УСН.

В п. 2 ст. 346.13 НК РФ прямо сказано, что ИП или ООО, который регистрирует бизнес, для перехода на упрощенку должен уведомить налоговую о переходе на УСН. На это дается 30 календарных дней с даты постановки ИП или ООО на учет.

Дата отсчитывается от даты, указанной в выписке ЕГРИП или ЕГРЮЛ.

Можно подать документы о переходе на УСН вместе с документами на регистрацию бизнеса. Если это сделано, то бизнес признается выбравшим УСН с даты постановки на учет.

Форма уведомления в налоговую о переходе на УСН

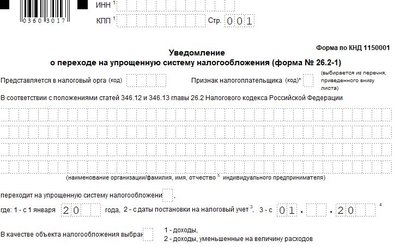

Форма уведомления установлена в Приложении №1 к Приказу ФНС от 2 ноября 2012 г. № ММВ-7-3/829@.

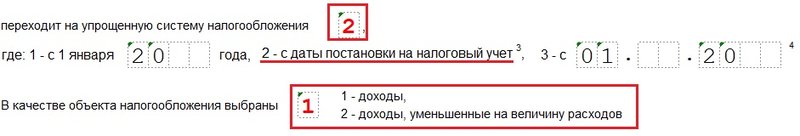

В уведомлении предусмотрены специальные поля для выбора объекта на УСН при регистрации бизнеса.

Какие поля заполнить в уведомлении, если вы впервые регистрируете бизнес на УСН:

- В поле «Переходит на УСН» поставьте код «2». Это будет означать переход с даты постановки на учет.

- Выберите объект налогообложения и поставьте код «1» или «2» в специально выделенной ячейке.

С июля 2026 года форма уведомления изменится. В настоящее время ФНС рассматривает возможность введения нового единого уведомления.

Можно ли поменять объект на УСН после регистрации бизнеса

Объект можно менять ежегодно (п. 2 ст. 346.14 НК РФ). Например, вы зарегистрировались в качестве ИП на УСН «Доходы» в 2026 г. С нового 2027 г. вы вправе перейти на другой объект, где доходы уменьшаются на расходы. Для этого подается другое уведомление до 31 декабря 2026 г.

Важное правило: в течение года плательщик не вправе изменить объект налогообложения.

Поэтому к выбору объекта налогообложения относитесь серьезно. Если вы понимаете, что расходов будет немного, то лучше сразу выбрать УСН «Доходы». Если расходов будет более 60% — рассмотрите вариант УСН «Доходы – расходы»

Практический алгоритм выбора объекта на УСН при регистрации бизнеса в 2026 году

- Спрогнозируйте показатели. Оцените планируемые годовые доходы и расходы, на которые вы вправе уменьшить доход.

- Уточните региональные ставки.

- Сделайте пробный расчет. Для УСН «Доходы»: налог = (доходы * ставка) – разрешенные расходы (страховые взносы и пр.). Для УСН «Доходы – расходы»: налог = (доходы – расходы) * ставка.

- Проверьте минимальный налог 1% на УСН «Доходы – расходы».

- Сравните результаты. Выбирайте вариант, где сумма к уплате в бюджет меньше.

- Проанализируйте, что будет с налоговой нагрузкой, если ваш бизнес масштабируется (как изменится сам налог и что будет с уплатой НДС).

- Подайте документы на регистрацию бизнеса, уведомление о переходе на УСН с выбранным объектом (вместе с регистрационными документами или в течение 30 дней).

Таким образом, не существует универсального ответа, какой объект УСН лучше. Выбор зависит от специфики вашего бизнеса, структуры затрат и даже региона регистрации. Потратьте время на предварительный расчет - это прямое инвестирование в снижение будущей налоговой нагрузки.

Как заполнить и подать уведомление о переходе на УСН >>>

Если доходы упрощенца превышают определенный лимит, то он становится плательщиком НДС. Подробнее >>>