Налоговый вычет при покупке квартиры: порядок получения в ИФНС

Смотреть Содержание

Вернуть часть денег, которые вы потратили на квартиру, можно через имущественный вычет.

Рассказываем, как оформить вычет по НДФЛ через налоговую.

Имущественный вычет: ключевые моменты

Имущественный вычет по НДФЛ позволяет вернуть часть затрат на покупку или строительство жилья (ст. 220 НК РФ). Но получить его могут только те люди, которые оформлены в штат или получают другой доход, с которого уплачивается НДФЛ, например, оказывают услуги по ГПД.

Суть вычета: владелец недвижимости вправе уменьшить свой налогооблагаемый доход на сумму, потраченную:

- на покупку/строительство жилья — в пределах 2 млн рублей

- сумму фактически уплаченных процентов по ипотеке — до 3 млн рублей.

⚡️ Важно учитывать, что возвращается только та сумма налога, которая поступила в бюджет. Если налога недостаточно для полного возврата, оставшуюся часть можно перенести на следующие годы, пока не вернется вся положенная сумма.

Как получить налоговый вычет в ФНС

В случае получения вычета в инспекции можно сразу вернуть всю сумму за год, а не ежемесячно в сумме удержанного из зарплаты НДФЛ. Но заявить на вычет через ФНС можно только после завершения года, в котором были понесены расходы на покупку жилья. Например, если квартира приобретена в 2025 году, документы на возврат налога примут только в 2026 году.

Как получить налоговый вычет по НДФЛ при покупке или строительстве жилья через работодателя >>>

Сроков для подачи документов нет – обратиться за вычетом можно в течение всего следующего года. Более того, закон позволяет получать налоговый возврат за три последние года.

Например, в 2025 году можно вернуть налог за 2024, 2023 и 2022 годы, если жилье было куплено в 2022 году и в эти годы с доходов уплачивался НДФЛ. За каждый год нужно подать отдельную декларацию. Если проверка пройдет благополучно, деньги придут на счет заявителя.

Существуют два способа получения вычета через ФНС:

- в обычном порядке — по декларации 3-НДФЛ (п. 7 ст. 220 НК РФ);

- в упрощенном порядке (ст. 221.1 НК РФ).

Расскажем подробнее про каждый способ.

Вычет при покупке жилья с обычном порядке: через 3-НДФЛ

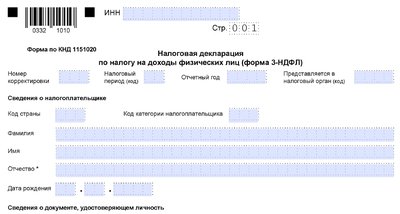

Этот способ предполагает подачу декларации по форме 3-НДФЛ с приложением пакета документов (п. 7 ст. 220 НК РФ).

Бланки деклараций часто обновляются. Поэтому при подаче 3-НДФЛ за прошлые годы необходимо использовать форму, актуальную именно для того года.

Бланки 3-НДФЛ на каждый год можно скачать с сайта ФНС.

Как оформить вычет: пошаговая инструкция

✅ Подготовьте копии документов: договоры, правоустанавливающие, расходные и другие документы. Список необходимых бумаг такой же, как при подаче заявления в ФНС на подтверждение права на вычет. Он приведен выше.

✅ Заполните декларацию 3-НДФЛ и заявление на возврат:

- в личном кабинете налогоплательщика или вручную на бумажном бланке;

- в заявлении (входит в состав декларации) укажите реквизиты счета, на который будут перечислены деньги.

✅ Передайте документы в ФНС. Есть три способа:

- Лично принести в налоговую. Возьмите с собой паспорт и оригиналы документов.

- По почте заказным письмом с описью вложения.

- Из личного кабинета налогоплательщика на портале ФНС (подтверждающие документы нужно отсканировать и загрузить в систему).

Последний способ – самый удобный, если есть ЛКН, компьютер и интернет. Если все личные данные налогоплательщика в ЛКН внесены, то они автоматически подтянутся в декларацию. Заполнять отчет через онлайн-форму намного проще, и это практически исключает риск ошибок. Кроме того, в личном кабинете можно следить за ходом камеральной проверки декларации.

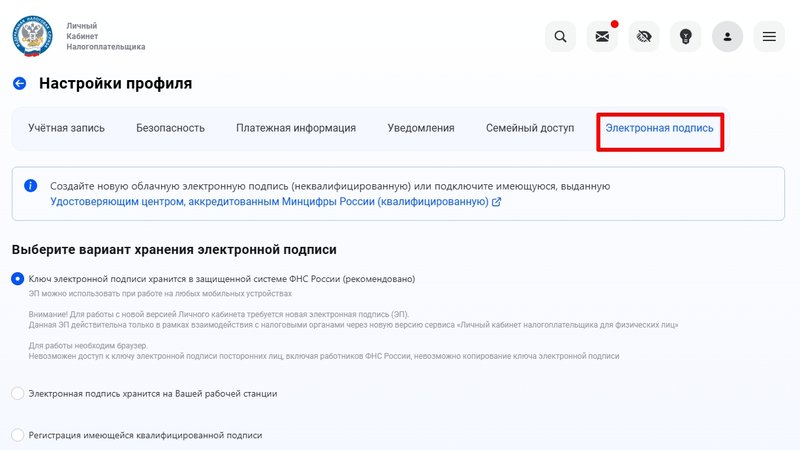

Для отправки заполненной декларации нужна электронная подпись. Если она еще не создана, сделайте это в разделе "Настройки профиля" в ЛКН.

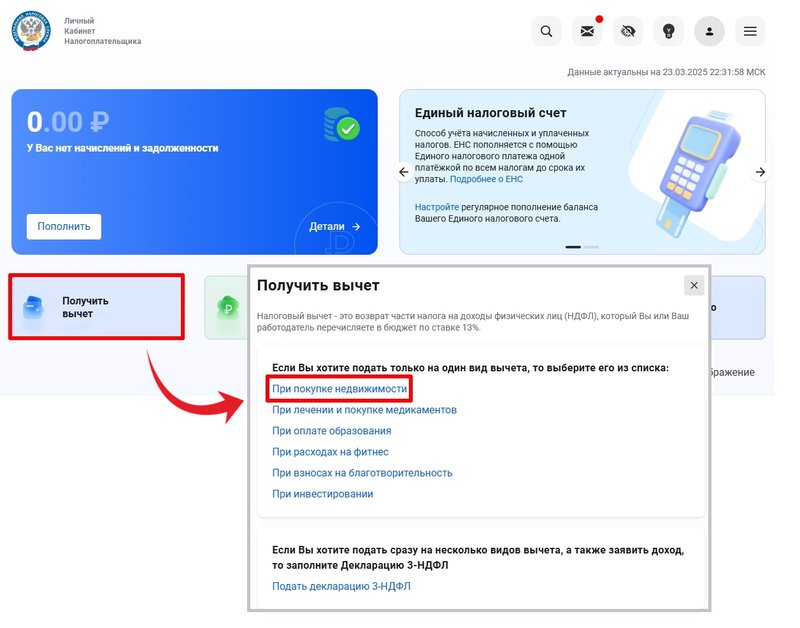

Для заполнения декларации в ЛКН перейдите во вкладку “Вычеты”, затем выберите “Получить вычет”, а после “Вычет при покупке недвижимости”.

Следуйте пошаговым инструкциям системы, вводя необходимые данные о доходах, вычетах и пр. Прикрепите скан-копии документов. Оригиналы документов предоставлять не требуется, для проверки обычно достаточно копий. Однако подлинники важно сохранить.

Дождитесь окончания камеральной проверки, которая может длиться до трех месяцев. Затем в течение 10 дней ФНС подготовит решение. Если вычет одобрен, деньги поступят на банковский счет или карту заявителя в течение 30 дней. В итоге от подачи декларации по получения денег может пройти четыре с лишним месяца.

Упрощенный способ получения вычета при покупке жилья

С недавних пор у налогоплательщиков появилась возможность оформлять налоговые возвраты проще и быстрее – без заполнения декларации, сбора и копирования документов (ст. 221.1 НК РФ). Такой вычет оформляется только онлайн в личном кабинете налогоплательщика на сайте налоговой.

Проверка сокращена до 1 месяца, но может затянуться, если возникнут расхождения в данных или потребуются уточнения. Выплата поступает в течение 15 дней после ее завершения. В целом процесс занимает около 1,5 месяцев вместо 4-х при подаче через декларацию.

Это стало возможным благодаря использованию данных, уже имеющихся у ФНС, включая сведения от банков, работодателей и других органов. Однако оформить вычет сразу в начале года, как в случае с декларацией, не получится – только в конце марта, а в некоторых случаях позднее. Надо дождаться, пока налоговая получит необходимые сведения.

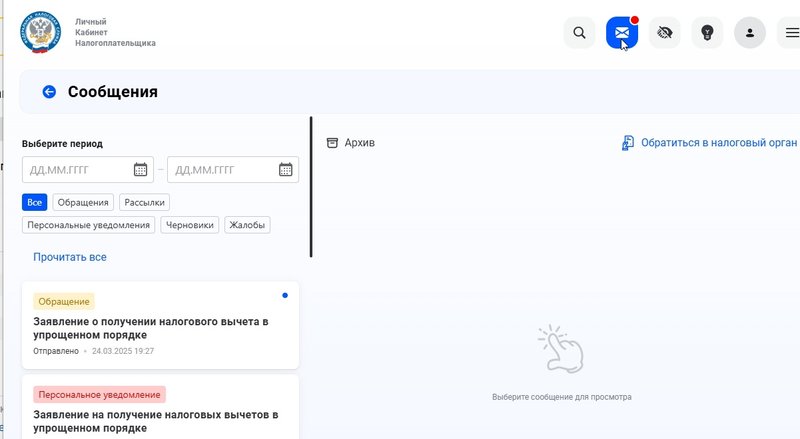

Если есть основания для вычета, то в личном кабинете налогоплательщика появится заявление, частично заполненное налоговой. ФНС подготовит его не позднее 20 марта, если к 25 февраля получит все необходимые данные от работодателей о доходах и удержанном налоге. Если сведения поступят позже, налоговая сформирует заявление в течение 20 дней с момента их получения.

Заявление на получение налогового вычета в упрощенном порядке поступит в личный кабинет налогоплательщика.

Если документ уже готов, вам нужно лишь проверить его, добавить свои банковские реквизиты, подписать электронной подписью и отправить.

Получить вычет за покупку жилья по упрощенной схеме можно, если оплата проходила через банк, который участвует в обмене данными с ФНС. Банк – участник информационного обмена передает в налоговую информацию о платежах по договору купли-продажи, а при покупке в ипотеку – и о выплате процентов по кредиту.

👀 Проверить, сотрудничает ли ваш банк по обмену информацией с налоговой, можно в специальном реестре, который ведет ФНС.

Если расчеты за жилье были наличными, получить вычет по упрощенной схеме не получится. У инспекции не будет сведений о таких операциях. В этом случае для получения вычета придется подавать декларацию с полным комплектом документов.

Таким образом, упрощенный вычет можно оформить только онлайн в ЛКН и если расчеты проходили через банк – участник обмена информацией с ФНС.

Сроки рассмотрения документов на предоставление вычета

| Способ получения вычета | Срок рассмотрения в ФНС |

|---|---|

| По декларации 3-НДФЛ | До трех месяцев (камеральная проверка) + 10 дней для решения + 30 дней на перевод средств | |

| Упрощенный порядок | Около одного месяца + 15 дней на перевод средств |