Встречная налоговая проверка: что это такое и как проводится

Смотреть Содержание

- Что такое встречная налоговая проверка

- Цель и задачи встречной проверки

- Поводы для назначения встречной проверки

- Порядок проведения встречной проверки

- Какие документы могут истребовать в рамках встречной проверки

- Ответственность за непредставление документов при проведении встречной проверки

- Рекомендации для компаний, попавших в сферу интересов ФНС

Встречная налоговая проверка – это один из ключевых инструментов налогового контроля, используемый инспекциями ФНС для проверки достоверности сведений, представленных налогоплательщиком в рамках камеральной или выездной проверки.

Разберемся, что такое встречная проверка, выделим цели и задачи, поводы для назначения и разберем алгоритм ее проведения.

Что такое встречная налоговая проверка

Встречная налоговая проверка – это совокупность мероприятий налогового органа по истребованию и изучению документов и информации, касающихся деятельности проверяемого плательщика и его контрагентов. Понятие «встречная проверка» в НК РФ не закреплено, так как его правовая основа заложена в следующих статьях кодекса.

| Статья НК РФ | Описание |

|---|---|

| Ст. 93.1 НК РФ (об истребовании документов о вашем партнере) | Налоговики вправе одновременно запросить документы у вас и партнера, которые относятся к проверяемой стороне |

| Ст. 93 НК РФ (общая, о запросе документов в рамках проверки) | Закрепляет право на запрос документов у самого проверяемого лица |

| Ст. 31 НК РФ (о правах налоговых органов) | Предоставляет налоговикам права требовать документы и проводить проверки |

Особенность встречной проверки: она является производной от основных камеральных или выездных мероприятий. Она не инициируется самостоятельно без наличия первичных проверочных действий в отношении конкретного плательщика налогов.

Цель и задачи встречной проверки

Выделим для решения каких задач проводится встречная проверка:

- Подтверждение достоверности сведений, указанных плательщиками в декларациях, отчетах, представленных первичных документах.

- Установление фактического содержания хозяйственных операций (была ли поставка, кто и как привез материалы, перечислены ли деньги за услуги).

- Проверка добросовестности контрагентов. Налоговая анализирует, все ли документы предоставляет плательщик, отвечает ли он вообще на требования. Это помогает инспекторам проверить компании на признаки однодневок, выявить отсутствие персонала и ресурсов для деятельности.

- Определение реальных выгодоприобретателей по сделкам (особенно в целях противодействия схемам ухода от налогообложения).

- Получение доказательств нарушения законодательства о налогах и сборах (занижение налоговой базы, незаконное возмещение НДС, необоснованная налоговая выгода).

Поводы для назначения встречной проверки

Налоговая инспекция не проводит тотальные проверки всех контрагентов. Для истребования документов у третьих лиц требуются веские основания, которые чаще всего связаны с наличием в декларациях крупных сумм вычетов по НДС (выше допустимой доли вычетов) или выявлением налоговых разрывов по НДС.

Основаниями могут стать сделки, которые компания заключает с контрагентами, находящимися в «черных списках» ИФНС. Например, если контрагенты:

👉 используют массовые адреса регистрации;

👉 часто меняют директоров;

👉 не платят налоги;

👉 выбрали один вид деятельности, а характер сделки нетипичный для основного или дополнительных кодов ОКВЭД и т.д.

Инспекцию также заинтересуют завышенные суммы расходов, влияющие на исчисление налога на прибыль или УСН с объектом «Доходы минус расходы».

Инициатива проведения проверки может исходить не только напрямую от налоговых органов, но и от других государственных структур, например, МВД, ОБЭП, Росфинмониторинга, таможенных служб. Например, в рамках таких мероприятий могут организовать встречную проверку для борьбы с «обналом» или незаконным возмещением НДС.

ФНС — не единственный орган контроля за деятельность компаний. Другие госорганы также могут проводить проверки и запрашивать документы. Причем ФНС постоянно взаимодействует с МВД, Росфинмониторингом, следственным комитетом и другими ведомствами. Подробнее >>>

Порядок проведения встречной проверки

Разберем пошаговый алгоритм проведения встречной проверки.

Шаг 1. Принятие решение о необходимости истребования документов

Сотрудник инспекции, который проводит основную проверку, анализирует документы налогоплательщика и выявляет операции, требующие подтверждения от контрагентов.

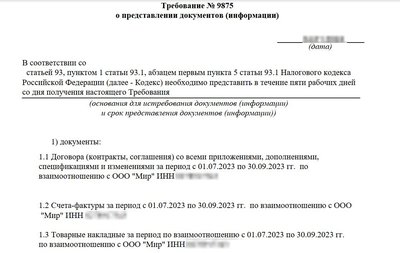

Шаг 2. Направление требования

Налоговый орган направляет в адрес контрагента (третьего лица) требование о представлении документов. Это требование составляется в соответствии со ст. 93.1 НК РФ, ст. 93 НК РФ и иными положениями кодекса. В требовании указывается:

- в рамках какой проверки проводится истребование;

- проверяемый налогоплательщик, чьи документы требуется представить;

- перечень запрашиваемых документов;

- срок представления документов (не менее 5 рабочих дней со дня получения требования по п. 5 ст. 93.1 НК РФ);

- контактные номера телефонов инспектора и его ФИО.

Требование направляют, например, по почте или по ТКС. Сейчас самый распространенный способ получения и направления требования – электронный (через оператора ЭДО).

Например, ОСВ сч. 60 за 4 квартал 2025 г., договор №123 от 10 января 2025 г., счет-фактуры, УПД за 4 квартал 2025 г., платежные поручения, акты сверки взаимных расчетов за указанный период и т.д.

Образец требования от ФНС по встречной проверке (взято с демо-версии Saby).

Шаг 3. Получение и обработка документов

Компания или предприниматель, получившие требование обязаны представить запрошенные документы в установленный срок. Иногда происходит так, что перечень запрошенных документов очень большой и физически невозможно делать копии и выполнять ежедневную работу одновременно.

ООО «Альфа» получила требование предоставить документы по сделке в рамках договора № 234 от 10 января 2025 г. с поставщиком ООО «Гамма», который ежедневно привозит партии материалов для производства на миллионные суммы. Количество документов составляет около 200 УПД.

В такой ситуации попробуйте договориться с инспектором: предоставить часть документов в виде копий, а часть реестром. Если инспектору потребуется конкретно какой-то документ, то он направит дополнительный запрос. Наиболее безопасный порядок «договориться» - это написать письменное обращение, приложив часть документов и попросить увеличить сроки представления.

💯 Совет: всегда храните ответы на требования в отдельной папке на компьютере и на бумажном носителе сами требования, отмечайте на них, когда получен документ и направлен ответ.

Шаг 4. Фиксация результатов проведенной встречной проверки

Инспектор анализирует полученные документы. Если нет вопросов, то материалы фиксируются и приобщаются к основной проверке. Если вопросы остались, то направят дополнительный запрос.

По итогам проведения встречки, инспектор выявил, что контрагент недобросовестный и просит вас исключить принятый к вычету НДС из декларации и доплатить его в бюджет. Но вы уверены в правомерности сделки и ее легальности, есть все необходимые подтверждающие документы. В таком случае никаких корректировок не подавайте, а доказывайте свою правоту. Если инспекция не сдается, то пишите жалобу в вышестоящий орган.

Какие документы могут истребовать в рамках встречной проверки

Круг запрашиваемых документов широк и может включать следующие (все зависит от типа сделки):

- договор;

- счета-фактуры, УПД, товарные накладные, акты выполненных работ;

- платежные поручения;

- регистры бухгалтерского и налогового учета, ОСВ сч. 60, 62, 76, 51, 10, 41, 91 и т.д.);

- документы доставки товара (как привезли: своим транспортом, машиной поставщика или транспортной компанией);

- пояснения и справки о конкретной сделке;

- контактные лица контрагента (на этот вопрос отвечайте сдержанно и сошлитесь, например, на раздел договора с реквизитами сторон, где указаны телефоны и представители);

- переписку (по почте, мессенджерах и т.д.)

Помните, что налоговый орган не вправе истребовать документы, не имеющие отношения к предмету основной проверки. Также плательщик вправе отказаться представлять документы, если требование составлено с нарушениями или обжаловать его, если требование является незаконным или необоснованным.

Ответственность за непредставление документов при проведении встречной проверки

За непредставление документов предусмотрена ответственность. Если плательщик проигнорировал требование и неправомерно не сообщил сведения инспектору, то его могут оштрафовать по ст. 129.1 НК РФ на сумму 5 000 рублей или 20 000 рублей, если нарушение повторится в течение календарного года.

Ответственность может наступить и по п. 2 ст. 126 НК РФ.

Как это работает:

Налоговый орган проводит проверку ООО «Бетта» и направляет законное требование ООО «Гамма» с запросом представления документов о партнере. Если ООО «Гамма» не представит документы в установленный срок, откажется их представлять, отправит заведомо ложные сведения (без признаков нарушения законодательства о налогах и сборах), то на организацию вправе наложить штраф 10 000 рублей.

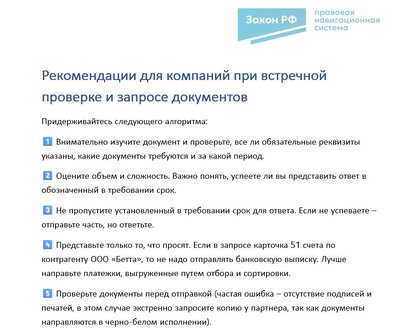

Рекомендации для компаний, попавших в сферу интересов ФНС

Если компания получила требование о встречной проверке, придерживайтесь следующего алгоритма:

- Внимательно изучите документ и проверьте, все ли обязательные реквизиты указаны, какие документы требуются и за какой период.

- Оцените объем и сложность. Важно понять, успеете ли вы представить ответ в обозначенный в требовании срок.

- Не пропустите установленный в требовании срок для ответа. Если не успеваете – отправьте часть, но ответьте.

- Представьте только то, что просят. Если в запросе карточка 51 счета по контрагенту ООО «Бетта», то не надо отправлять банковскую выписку. Лучше направьте платежки, выгруженные путем отбора и сортировки.

- Проверьте документы перед отправкой (частая ошибка – отсутствие подписей и печатей, в этом случае экстренно запросите копию у партнера, так как документы направляются в черно-белом исполнении).