Надо ли платить НДФЛ с банковских вкладов

Смотреть Содержание

В 2026 году налог с суммы вкладов уплачивается за 2025 год. Расскажем, кто и когда должен платить, как рассчитывается налог и что будет, если пропустить сроки уплаты.

Налог с банковских вкладов: основные моменты

Начиная с доходов за 2023 год, вкладчики платят НДФЛ с выгоды, полученной от размещения своих денег на вкладах и счетах. Важно понимать, что налог берется не с самой суммы вклада, а только с тех процентов, которые банк начисляет на эти деньги. И еще – налог платится не с полной суммы процентов, а только с той, которая превышает установленный лимит.

От налога освобождены проценты по рублевым счетам со ставкой не выше 1% годовых (например, зарплатные) и по эскроу-счетам (используются при сделках с недвижимостью).

Налог с процентов по вкладам платят как резиденты так и нерезиденты (ст. 207 НК РФ). Ставки НДФЛ для процентных доходов составляют:

Провел в России как минимум 183 дня в течение последних 12 месяцев.

- 13% – с дохода до 2,4 млн рублей.

- 15% – с суммы, превышающей 2,4 млн рублей.

Нюансы по НДФЛ с процентов по вкладам

Для нерезидентов ставка НДФЛ с банковских процентов по вкладу всегда будет 15%, независимо от того, сколько они получат.

Также доходы по вкладам облагаются налогом отдельно от других доходов, таких как зарплата или аренда. То есть повышенная ставка 15% применяется только к части процентного дохода по вкладам, которая превышает 2,4 млн рублей в год.

Правила расчета НДФЛ с банковских вкладов

Налоговая база — это сумма всех процентных доходов за год, полученных в российских банках. Сюда входят проценты:

- по вкладам (в рублях и валюте);

- по накопительным счетам;

- по карточным счетам, если на них начислялись проценты.

Платить налог нужно не со всего дохода, а только с той части, которая превышает необлагаемый лимит. Если вы уложились в него — налога вообще не будет.

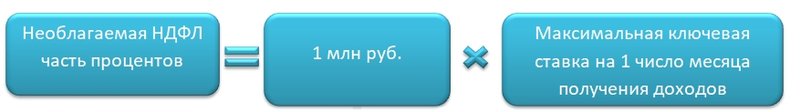

Формула необлагаемой части процентов простая:

То есть берем ключевую ставку на 1-е число каждого месяца и выбираем наибольшую. Таким образом, чем выше ставка ЦБ, тем больше необлагаемый лимит. А значит, тем меньшая часть процентов попадет под налог.

В 2025 году максимальная ключевая ставка была 21%. Значит, необлагаемый лимит = 1 000 000 × 21% = 210 000 рублей.

Сами вкладчики налог не считают и ничего не подают — этим занимается налоговая инспекция.

Банк передает данные о процентных доходах по вкладам, а ФНС на их основе рассчитывает сумму НДФЛ. Но зная механизм расчета, можно заранее прикинуть, сколько получится к уплате, или проверить, все ли посчитано верно.

В 2025 году Ковалев получил:

- 1 200 000 рублей — зарплату;

- 150 000 рублей — проценты по вкладу;

- 85 000 рублей — проценты по накопительному счету.

Процентный доход = 235 000 рублей (150 000 + 85 000).

Так как весь его доход за год (включая зарплату) не превышает 5 млн рублей, применяется ставка НДФЛ 13%.

ФНС не облагает процентный доход в пределах лимита. В 2025 году он равен 210 000 рублей (исходя из максимальной ключевой ставки ЦБ за год – 21%).

Таким образом, налоговая база: 235 000 (проценты) – 210 000 (необлагаемый лимит) = 25 000 рублей

Налог к уплате: 25 000 × 13% = 3 250 рублей.

Эту сумму Ковалев должен будет заплатить в 2026 году с процентных доходов, полученных в 2025 году.

Существует мнение, что вклады размером до 1 млн рублей не облагаются налогом. Это не совсем так. Дело в том, что если ставка по вкладу высокая, сумма процентов может превысить лимит, освобожденный от налога.

Есть вклад на сумму 950 000 рублей, и ставка по вкладу составляет 23%.

- 950 000 × 23% = 218 500 рублей — это сумма процентов, которую человек получит за 2025 год;

- Лимит освобождения от налога в 2025 году – 210 000 рублей;

- Доход, подлежащий налогообложению : 218 500 рублей - 210 000 рублей = 8 500 рублей:

Налог: 1 105 рублей (8 500 рублей × 13%).

Если проценты начислены в иностранной валюте, их переводят в рубли по курсу Центробанка на дату поступления денег на счет. Такие доходы облагаются налогом независимо от ставки — даже если она 1% или меньше. В этом отличие от рублевых вкладов, где проценты до 1% не подлежат налогообложению.

Как платить налог

Вкладчикам не нужно самим считать налог или подавать декларацию — все делает налоговая. Вот как это происходит:

- Каждый год до 1 февраля банки передают в ФНС данные о начисленных процентах по вкладам за прошедший год. Сами банки налог не удерживают.

- На основе информации из банков инспекция рассчитывает НДФЛ на проценты и включает в общее уведомление, куда входят остальные налоги для физлиц.

- Не позднее чем за 30 дней до срока уплаты налогов ФНС направляет уведомление в личный кабинет налогоплательщика или по почте (обычно до конца октября).

- Уплатить налог нужно до 1 декабря года, следующего за годом получения дохода. Если крайний срок уплаты приходится на выходной, он переносится на ближайший рабочий день.

Внести оплату можно любым удобным способом:

- онлайн через личный кабинет на сайте ФНС или Госуслуг;

- через интернет-банкинг или в отделении банка по реквизитам из уведомления.

Ответственность за неуплату налога

Если не заплатить налог на проценты по вкладам вовремя, инспекция начнет начислять пеню. Пеня рассчитывается как 1/300 от ключевой ставки Центробанка за каждый день просрочки. Начисляется она на сумму долга, который числится на едином налоговом счете.