Туристический налог: кто платит, сроки уплаты, отчетность

Смотреть Содержание

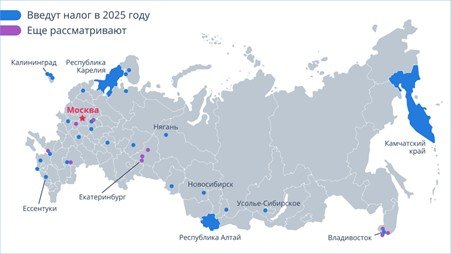

В 2025 году в России ввели туристический налог — новый региональный сбор, который заменяет курортный и меняет подход к финансированию туристической инфраструктуры. Налог будет действовать только в тех субъектах РФ, где местные власти примут соответствующие нормативные акты.

В статье разберем самое важное об этом налоге: кто платит, как рассчитать сумму и сдать отчетность.

Туристический налог: основная информация

Туристический налог по НК РФ — новый сбор, который платят юрлица и ИП, которые оказывают услуги по размещению и проживанию туристов. Налог включается в стоимость проживания и уплачивается в бюджет субъекта РФ. Его цель — пополнить местные бюджеты, чтобы развивать и поддерживать туристическую инфраструктуру (закон от 12.07.2024 №176-ФЗ).

Этот налог не стоит путать с курортным сбором. Курортный сбор взимался с туристов и действовал в России с 2018 по 2024 год в рамках эксперимента (закон от 29.07.2017 № 214-ФЗ).

Сейчас плательщиком становится не туристы, а средства размещения. Это упрощает администрирование и делает процесс более прозрачным, при этом сохраняя назначение — финансирование туристической инфраструктуры региона. Неважно, был в регионе курортный сбор — туристический налог могут ввести и там, где он был, и там, где не было.

Вот почему решили ввести налог:

✅ Была польза от платежей кур.сбора. В Санкт-Петербурге за счет полученных средств ремонтируют объекты инфраструктуры и культурного наследия, а в Кисловодске и Пятигорске — благоустраивают общественные пространства.

✅ Но перечисление в бюджет курортного сбора создавало для организационные сложности. Гостиницы собирали деньги на специальных счетах, и для обработки документов нужен был отдельный сотрудник.

Новый туристический налог с 2025 года должен сгладить недостатки и сохранить преимущества курортного сбора. Деньги продолжат поступать в местные муниципальные бюджеты, но механизм декларирования и уплаты будут похожи на другие налоги.

Кто платит туристический налог

Плательщики туристического налога — организации и физические лица, которые оказывают услуги в сфере туризма:

- гостиницы и отели любых категорий;

- хостелы, кемпинги;

- санатории, базы отдыха.

Платить налог должны отели, санатории, хостелы и базы отдыха, которые внесли в специальный реестр классифицированных объектов. Чтобы попасть в него, нужно пройти процедуру самооценки на «Госуслугах» или сайте Росаккредитации: подать данные о номерном фонде и его оснащённости, о местах общего пользования, о технических характеристиках объекта, о перечне оказываемых услуг. Затем служба присвоит объекту уникальный ID и внесет в реестр.

Эту процедуру не нужно проходить организациям, которые оказывают услуги по санаторно-курортному лечению или проживанию, оно автоматически становится тем, кто платит туристический налог (гл. 33.1 закона от 12 июля 2024 г. N 176-ФЗ).

Туристический налог в отелях вводят только там, где примут соответствующие постановления или закон. Этот сбор уже взымается в шестидесяти субъектах, в том числе в Краснодарском, Ставропольском, Пермском, Алтайском крае, Карелии, Татарстане, Свердловской, Ростовской и Тверской области.

☝️ Если в регионе решат ввести налог, властям важно принять соответствующие законы не позднее, чем за месяц до вступления в силу (п. 1 ст. 5 НК РФ) и разместить на сайте местных властей.

Льготные категории посетителей для туристического налога

К льготникам для туристического налога в гостиницах и других объектах среди прочих относятся:

- Герои Советского Союза, Герои РФ или полные кавалеры ордена Славы;

- Герои Социалистического Труда, Герои Труда РФ или лица, у которых есть орден Трудовой Славы трех степеней;

- участники и инвалиды Великой Отечественной войны;

- лица, принимающие участие в специальной военной операции (ст. 210 НК РФ);

- ветераны и инвалиды боевых действий;

- лица, награжденные знакан «Жителю блокадного Ленинграда», «Житель осажденного Севастополя» или «Житель осажденного Сталинграда»;

- инвалиды I и II групп, инвалиды с детства, дети-инвалиды.

Местные власти имеют право расширить список льгот по туристическому налогу (пункт 3 статьи 418.4 НК РФ). Так, в Казани освобождают от уплаты детей до 18 лет, в Санкт-Петербурге — малообеспеченных туристов, а в Великом Новгороде — многодетных.

Чтобы оплатить размещение со скидкой, туристу нужно подтвердить свой статус — при заселении в гостиницу показать подтверждающие документы (ст. 418.4 НК РФ). Например, удостоверения участника боевых действий или справку об инвалидности. Администратор сделает копию и сохранит ее в архиве заведения.

Если в одном номере проживают льготник и гость без документов на льготу, туристический налог считают так (Письмо Минфина России от 17.10.2024 г. № 03-05-08/100577):

👉 если договор заключен не с льготником, стоимость услуги включают в налоговую базу;

👉 если договор заключен с льготником, проживания не включается в налоговую базу стоимость.

На регистрации договор на проживание в номере заключает гость без льготы. Он указывает себя и пенсионера как проживающих. Поскольку договор заключен с лицом, которое не освобождено от уплаты сбора, вся стоимость номера обоих гостей включают в налоговую базу для расчета налога.

Другие гости тоже приехали вдвоём, но в этот раз договор на проживание заключил инвалид. Ни с льготника, ни с его гостя налог не взимается.

Нужно ли платить турналог при сдаче квартир в аренду

Собственники квартир, которые сдают в аренду, не являются плательщиками туристического налога в России. Они перечисляют только налоги в соответствии с налоговым режимом.

Если у ИП или юридического лица есть как квартира, сдаваемая посуточно, так и отель, налоги будут взиматься по разным правилам:

- Доход от аренды квартиры облагается в зависимости от выбранного режима. Например, НДФЛ 13% для физлица, УСН 6%. А туристический налог собственник не платит.

- За отель дополнительно к основным налогам уплачивают туристический налог, если такой ввели в регионе.

- Владелец ведет раздельный учет и уплату налогов для каждых активов.

Также от уплаты налога освобождены общежития, ведомственные гостиницы и другие социальные учреждения.

Как рассчитать туристический налог

Местная администрация может:

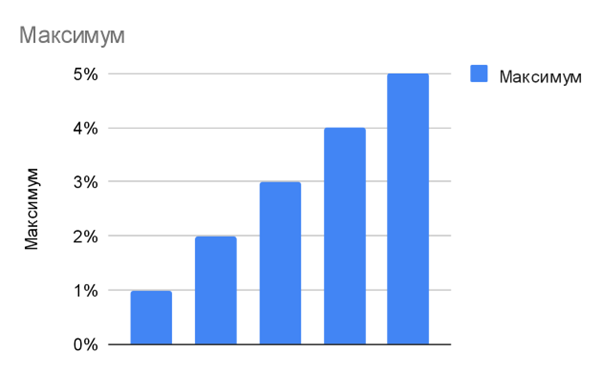

👉 Устанавливать любую ставку налога в рамках максимальной. Так, в 2025 году она может быть и 0,5%, и 1%. Минимальный туристический налог в законе не прописан.

👉 Менять ставку в разное время года и для разных категорий отелей. Например, летом взимать 1%, а в весной и осенью — 0,5%. Или установить ставку 0,3% для гостиниц эконом-сегмента и 1% — для премиум-класса.

Налогом облагают стоимость проживания в гостинице российских и иностранных туристов без учета НДС. Другие услуги в расчет не включают (ст. 418.7 НК РФ).

Стоимость номера составляет 5 000 рублей в сутки, дополнительно клиент оплачивает завтрак — 1 000 рублей в день, и спа-массаж — 2 000 рублей. Налог рассчитают только с 5 000 рублей. При этом туристический налог в чеке не выделяют отдельной строкой, он входит в стоимость номера (письма Минфина от 17.10.2024 № 03-05-08/100577, от 04.10.2024 № 03-05-08/96119).

Большинство регионов ввели максимальные платежи налога: по 1% взимают в Казани, Краснодаре, Сочи, Ростове-на-Дону, Перми и других городах. Дифференцированную ставку планируют применять только в Санкт-Петербурге. С 2026 года в питерских гостиницах сумма налога станет зависеть от сезона. Летом ее будут увеличивать до предельно допустимой, а зимой — снижать вдвое.

Предельные ставки налога в 2025 году и в следующие четыре (закон № 176-ФЗ):

При расчете туристического налога берут за основу ставку в регионе и стоимость проживания без НДС.

Формула:

Если рассчитанный налог получается меньше, чем 100 рублей за каждые сутки проживания, то платить придётся не меньше 100 рублей за день. Как рассчитать туристический налог в этом случае:

Санатории, которые занимаются санаторно-курортным лечением, платят единый налог в размере 100 рублей (ст. 418.7 НК РФ).

Отчетность по туристическому налогу

Налогоплательщики заполняют декларацию, которая утверждена приказом ФНС России от 5 ноября 2024 года №ЕД-7-3/992@ и сдают её в своё отделение. Крупнейшие налогоплательщики (ст. 83 НК РФ) сдают декларацию по туристическому налогу в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

Декларация состоит из:

- титульного листа — на ней укажите основную информацию о себе и отчётном периоде;

- раздела 1 — впишите суммы к уплате;

- раздела 2 — произведите расчёты по налогу.

Заполнение декларации осуществляется раз в квартал до 25 числа месяца, следующего за прошедшим кварталом, а оплата туристического налога — не позднее 28 числа того же месяца.

Если компания нарушит сроки уплаты и подачи отчётности, её ждут штрафы от 20% до 40% и дополнительные административные меры (ст. 122 НК РФ).